जैसे ही दिसंबर माह का अंत नजदीक आने लगता है फाईनेंशल ईयर की अंतिम तिमाही का भी अंत होने वाला होता है। इस तिमाही में बड़े पैमाने पर निवेश गतिविधियां देखी जा सकती हैं क्योंकि इस समय प्रत्येक व्यक्ति अपने टैक्स-प्लानिंग के साथ ही अपनी टैक्स लाइबलिटी को कम करने के लिए टैक्स सेविंग्स प्लांस में निवेश इन्वेस्ट करना शुरू कर देते हैं। आपका इस बारे में क्या विचार है? क्या आप भी अपने टैक्स-प्लानिंग को अंतिम समय के लिए छोड़ देते हैं।

कर नियोजन कभी भी जल्दबाज़ी में नहीं करनी चाहिए। इस संबंध में आपको इस प्रकार की बचत के बारे में सोचना चाहिए जिससे न केवल आपकी टैक्स लाइबलिटी में कमी आ सके बल्कि आपके वित्तीय लक्ष्यों की पूर्ति करने के साथ ही निवेश को भी पूरा कर सके। इसलिए टैक्स-प्लानिंग पूरी तरह से शोध, विचार कर रणनीति के अंतर्गत करना चाहिए।

इस संबंध में आपको अपने निवेश इन्वेस्टमेंट के लिए विभिन्न प्रकार के टैक्स सेविंग के विकल्प देखने होंगे और फिर उनमें आपके निर्धारित लक्ष्यों के आधार पर बचत करनी होगी। जब आप अपने टैक्स-प्लानिंग को वर्ष के अंत तक के लिए टाल देते हैं तब देखिये आप किस प्रकार का नुकसान उठा सकते हैं:

आपको निवेश करने के लिए पर्याप्त समय नहीं मिलता है:

अंतिम समय में किये जाने वाले टैक्स-प्लानिंग से तात्कालिक उपलब्ध विकल्पों में निवेश लास्ट मिनट इन्वेस्टमेंट लास्ट ऑप्शन के रूप में सामने आता है। क्योंकि फैनेंशियल ईयर अब समाप्त होने वाला है और आप इस समय केवल वही विकल्प चुन सकते हैं जो आपको टैक्स-सेविंग का वादा करता महसूस होता है। आप इस बात को निर्धारित नहीं कर पाते हैं कि यह विकल्प आपकी फैनेंशियल प्लानिंग के अनुकूल है या नहीं। अब क्योंकि आपने बिना फैनेंशियल प्लानिंग के निवेश किया है इसलिए आप केवल टैक्स सेविंग का ही लाभ उठा सकते हैं न कि लक्ष्य-निर्धारित उद्देश्य का भी लाभ आपको मिलता है।

आप अन्य कर–बचत उपकरणों को देख नहीं पाते हैं

इनकम टैक्स एक्ट (आयकर अधिनियम) की धारा 80 सी वास्तव में टैक्स सेविंग के रूप में बहुत प्रसिद्ध मानी जाती है और जो आपकी टैक्ससेबल इनकम को 1.5 लाख तक कम कर सकती है। लेकिन क्या आपने सोचा है कि क्या केवल यही धारा आपकी कर बचत करने के योग्य है?

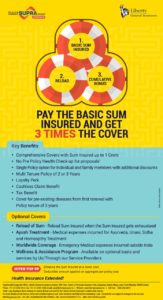

जी नहीं, इसके अलावा भी निवेश करने के अन्य विकल्प हैं जिनका आप चयन कर सकते हैं। उदाहरण के लिए धारा 80 डी में आपको हेल्थ इंश्योरेंस पॉलिसी के प्रीमियम पर कर में छूट देती है, अगर आप राष्ट्रीय पेंशन स्कीम में निवेश करते हैं तो, 80 सीसीडी के अंतर्गत आपको अतिरिक्त 50,000 की छूट मिलती है, अगर आपके परिवार का कोई सदस्य दिव्यांग है तो, 80 डीडीबी आपको उस समय भी कर में छूट देती है, आदि। जब आपके पास टैक्स-प्लानिंग का समय नहीं होता है तब आप इस प्रकार के टैक्स-सेविंग धाराओं के लाभों को नहीं देख पाते हैं और ऊंची दर पर कर का भुगतान कर देते हैं।