एक बच्चे के भविष्य के लिए एक कोष की योजना बनाना आपके ग्राहकों को इस क्रिसमस पर सजाना चाहिए यदि वे वास्तव में अपने बच्चे को खुशी देना चाहे हैं। यह क्रिसमस का मौसम है और बच्चे अक्सर सांता क्लॉज से प्रार्थना करते हैं कि वे उन्हें अलग–अगल उपहार दें। बच्चे के विश्र्वास को जीवित रखने के लिए कई माता–पिता सांता खेलते हैं और अपने बच्चों को उपहारों के साथ स्नान करते हैं जो उनके दिल की इच्छा है। लेकिन क्या माता–पिता अपने बच्चों के लिए उपहार में निवेश करते समय दीर्घकालिक सोचते हैं?

बच्चा पैदा करना कोई आसान नहीं है। एक बच्चे के साथ आने वाली भारी जिम्मेदारी के आलवा माता–पिता को अपने बच्चे के भविष्य के लिए पर्याप्त धन की आवश्यकता होती है। आज शिक्षा बहुत महंगी हो गई है। तब भी जब बच्चा जूनियर क्लास में हो शिक्षा कर माता–पिता की जेब की लागत। कल्पना कीजिए कि जब बच्चा बड़ा होगा और उच्च शिक्षा हासिल करना चाहता है तो उसकी क्या कीमत होगी?

आज के मानकों के अनुसार, उच्च शिक्षा महंगी है। यदि आप बढ़ती महंगाई के कारक हैं, जो के शिक्षा के क्षेत्र में प्रचलित है, अगले एक या दो वर्षों में लागत अधिक होने की उम्मीद है। भविष्य में माता–पिता पर प्रहार करने के लिए इस तरह की भारी लागत के साथ, बच्चे के भविष्य के लिए निवेश करना समझदारी है। यही कारण है कि बच्चे की योजना की माता–पिता की टू–डू सूची पर है, जिसमें वे अपने बच्चे की शिक्षा और भविष्य में कैरियर की जरूरतों के लिए एक छोटा सा फंड बनाते हैं। क्या आपके ग्राहकों ने भी अपने बच्चे के भविष्य के लिए निवेश किया है?

यदि वे नहीं करते हैं, तो उन्हें यह करना चाहिए और आप इस कार्य में उनकी मदद कर सकते हैं। यहां तक कि अगर बच्चा छोटा है, तो बच्चे की भविष्य की जरूरतों के लिए विशेष रूप से एक फंड शुरू करना वर्तमान में एक बुद्धिमान कदम होगा। यहाँ कुछ कारण है क्यूँ–

१. कंपाउंडिंग की शक्ति:

कंपाउंडिंग रिर्टन का मतलब है कि वे रिर्टन जो निवेशकों नें पहले ही कमा लिए हैं। जब निवेशक निवेश करते हैं और अपने निवेश पर रिटर्न कमाते हैं, तो उत्पन्न रिर्टन को उनके निवेश में जोड़ा जाता है। इसके बाद, किसी के रिटर्न की गणना निवेशित राशि से की जाती है और पहले से अर्जित रिटर्न। इस तरह से कंपाउंडिंग काम करता है। जब निवेश को एक लंबी निवेश अवधि दी जाती है, तो कंपाउंडिंग अद्भुत काम करता है। यह निवेश को कई गुना बढ़ा देता है जिससे पर्याप्त कॉर्पस बन जाता है। इसलिए, यदी आपके ग्राहक जल्दी निवेश करना शुरू करते हैं जो उनके बच्चे की वित्तीय जरूरतों को पूरा करने के लिए पर्याप्त होगा जब वह बड़ा होगा।

२. निवेशों का निर्धारण:

हमेशा बच्चे की भविष्य की जरूरतों के लिए एक निर्धारित फंड बनाने की सलाह दी जाती है। जब आपके ग्राहक अपने वित्त की योजना बनाते हैं और वित्तीय पोर्टफोलियो बनाते हैं, उन्हें अपने वित्तीय लक्ष्यों की पहचान चाहिए और फिर उनके आसपास निवेश की योजना बनानी चाहिए। बाल योजना भी एक वित्तीय लक्ष्य है जिसके लिए उन्हें अलग से निवेश करना चाहिए। इससे मानसिक लेखांकन में मदद मिलती है जिसमें आपके ग्राहक निगरानी रख सकते हैं, उस कॉर्पस की समीक्षा करें और उसके बच्चे को आवश्यक धनराशि का निर्माण करने के लिए उसके अनुसार निवेश करना होगा।

३. शिक्षा महंगाई को मात देना:

जैसे कि पहले कहा गाया था, शिक्षा की लागत भविष्य में शिक्षा की मुद्रास्फीति के कारण बढ़ने की उम्मीद है, जो एक उपरिहार्य खतरा है। इस मुद्रास्फीति के प्रभाव को हराने के लिए और मुद्रास्फीति–सबूत कॉर्पस के लिए, आपके ग्राहक को अपने बच्चे के लिए जल्द से निवेश शुरू करने की आवश्यकता है।

बच्चे के भविष्य के लिए निवेश कैसे करें?

अब जब आप जानते हैं कि आपके ग्राहकों को अपने बच्चे के भविष्य के लिए निवेश करने की आवश्यकता क्यों है, यहाँ दो लोकप्रिय तरीके हैं जिसके वे अपने बच्चे की योजना बना सकते हैं–

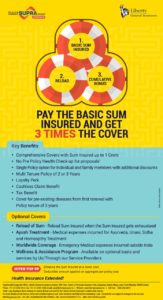

१. बीमा योजना के माध्यम से:

बाल बीमा योजना एक जीवन बीमा पॉलिसी है जिसमें या तो माता–पिता या बच्चे का बीमा किया जाता है। चुंकि बच्चा नाबालिग है, इसलिए माता–पिता पॉलिसीधारक हैं जो योजना के लिए प्रीमियम का भुगतान करते हैं। चाइल्ड प्लान बच्चों की योजना के लिए आदर्श उपकरण हैं क्योंकि इन योजनाओं में इनबिल्ट प्रीमियम माफी सवार होती है। यदी योजना की अवधि के दौरान माता–पिता की मृत्यु हो जाती है, तो बच्चे की योजना अप्रभावित रहती है। भविष्य की प्रीमियम को माफ कर दिया जाता है और बीमा कंपनी द्वारा भुगतान किया जाता है। इस प्रकार, बाल बीमा योजना यह सुनिश्चित करती है कि बच्चे के लिए एक वित्तिय कोष बनाया जाए कि माता–पिता आसपास हैं या नहीं।

२. म्युचुअल फंड के जरिए:

म्युचुअल फंड बच्चे के लिए एक कोष बनाने के लिए एक और लोकप्रिय निवेश मार्ग हैं। मार्केट में विभिन्न प्रकार की म्युचुअल फंड योजनाएं हैं और आपके ग्राहक अपनी जोखिम प्रोफ़ाइल के आधार पर फंड चुन सकते हैं। हालांकि, बच्चे की योजना के लिए इक्विटी म्युचुअल फंड अधिक मायने रखते हैं। ऐसा इसलिए क्योंकि लंबी अवधि में इक्किटी फंड में जोखिम कम से कम होते हैं और ये फंड आकर्षक रिटर्न देते हैं। ये रिटर्न सुनिश्चित करते हैं कि आपके ग्राहक अपने बच्चे के परिपक्क होने और उच्च शिक्षा या शादी के लिए धन की आवश्यकता होने पर पर्याप्त कोष के साथ समाप्त हो जाते हैं।

विचार करने योग्य बातें: आय को जोडना या क्लब करना–

जीवन बीमा योजनाओं के तहत, योजना लाभ आयकर अधिनियम की धारा १०(१० डी) के तहत पूरी तरह से कर मुक्त हैं। इस प्रकार, योजना से प्राप्त कोई भी लाभ आपके ग्राहक या उनके बच्चे द्वारा उनके दोनों हाथों में कर–मुक्त होगा। म्युचुअल फंड के मामले में, हालांकि मामला अलग होगा। यदि आपके ग्राहक अपने नाम पर म्युचुअल फंड स्कीम में निवेश करतें हैं, तो स्कीम से मिलने वाला रिर्टन उनके हाथ में होगा। भले ही वे अपने नाबालिग बच्चे के नाम पर योजना में निवेश करते हों, म्यूचुअल फंड स्कीम से उत्पन्न रिटर्न को उनकी आय के साथ जोड़ा जाएगा और उनके हाथों में कर लगाया जाएगा।

जब तक बच्चा बहुमत प्राप्त नहीं करता तब तक आय का यह क्लबिंग लागू होगा। एक बार जब बच्चा १८ साल या इससे अधिक का हो जाता है, तो म्यूचुअल फंड स्कीम से मिलने वाले रिटर्न को बच्चे की आय माना जाएगा और उसके हाथों में कर लगाया जाएगा।

निष्कर्ष–

यह क्रिसमस आपके ग्राहकों को अपने बच्चे के लिए वास्तविक शांता बनने और अपने बच्चे के भविष्य के लिए निवेश करने की सलाह देते है। जबकि छोटे उपहार और चॉकलेट बच्चे की अल्पकालिक जरूरतों को पूरा करते हैं, बच्चे के भविष्य के लिए बच्चे की योजना और म्युचुअल फंड योजना में निवेश करने से बच्चे का वित्तीय भविष्य सुरक्षित होगा। तो, आपके ग्राहक इस क्रिसमस पर अपने बच्चे को उपहारों की बौछार कर सकते हैं, लेकिन उन्हें अपने भविष्य के लिए योजना बनाना नहीं भूलना चाहिए। आपको, उनके वित्तीय सहलाकर के रूप में, अपने ग्राहकों को शिक्षित करना चाहिए और अपने बच्चे की ज़रूरतों के लिए एक ध्वनि कोष बनाने में उनकी मदद करनी चाहिए ताकि समय आने पर उनका बच्चा उन्हें धन्यावाद दे।